Листопад 12, 2022

EUR/USD: Курс долара перестав зростати?

- Курс долара вже перестав зростати? Відповідь на це запитання з кожним днем звучить все більш ствердно. Причина ослаблення американської валюти криється в процентній ставці ФРС. Вона, у свою чергу, залежить від стану ринку праці та інфляції в США, які визначають монетарну політику регулятора.

Останні дані показали, що на ринку праці справи йдуть добре. Кількість нових робочих місць, створених за межами сільськогосподарського сектора США, у жовтні становила 261 тисячу, що вище прогнозу 200 тисяч. Хоча кількість первинних звернень по безробіттю зросла, але зростання було незначним і при прогнозі 220 тисяч фактично склала 225 тисяч (і складала 218 тисяч місяць тому).

Що стосується інфляції, то дані, опубліковані в четвер, 10 листопада, виявилися набагато кращими як за попередні значення, так і за прогнози. Базовий індекс інфляції у жовтні зріс на 0,3%, що нижче прогнозу 0,5%, так і попереднього вересневого значення, що складало 0,6%. Річні темпи зростання базової інфляції сповільнилися до 6,3% (прогноз місяць тому – 6,5% і 6,6%).

Ця швидкість зміни базового індексу інфляції є найповільнішою за останні 9 місяців і свідчить про те, що низка різких підвищень процентних ставок нарешті дала бажаний результат. Учасники ринку відразу ж вирішили, що зараз ФРС, швидше за все, сповільнить темпи підвищення процентних ставок. У результаті індекс долара DXY досяг різкого піку, втративши 2,1%, що стало рекордним падінням з грудня 2015 року.

Імовірність того, що Федеральна резервна система США підвищить ставку на 75 базисних пунктів на наступному грудневому засіданні Комітету з операцій на відкритому ринку Федеральної резервної системи зараз близька до нуля. Ф'ючерсний ринок очікує його зростання лише на 50 б.п. Максимальне значення ставки в 2023 році зараз прогнозується на рівні 4,9%, і воно може бути досягнуто в травні (згідно прогнозу, який був опублікований тиждень тому, пік на рівні 5,14% буде в червні).

Все це, звичайно, не виключає нової хвилі зміцнення долара в найближчі місяці. Але багато що залежатиме від геополітичної ситуації та дій інших регуляторів. Багато аналітиків вважають, що уповільнення темпів жорсткості монетарної політики ФРС дозволить конкурентним валютам ефективніше протистояти долару. Центральні банки інших країн зараз грають роль наздоганяючих, не встигаючи підвищувати свої ставки такими ж темпами, як у США. Якщо ФРС буде рухатися повільніше (а в якийсь момент взагалі сповільниться), вони зможуть якщо не обігнати свого американського колегу, то принаймні скоротити відставання або наздогнати його.

Тут можна навести як приклад Єврозону. За попередніми даними Євростату за жовтень, інфляція тут досягла рекордного значення 10,7%. І це при тому, що цільовий рівень ЄЦБ становить лише 2,0%. Тож, як заявила глава Європейського центрального банку Крістін Лагард, у регулятора немає іншого виходу, як продовжувати підвищувати ставки, навіть незважаючи на уповільнення економічного зростання.

Зміна ринкових настроїв призвела до розвороту валютної пари EUR/USD на північ. Буквально тиждень тому, 4 листопада, пара знаходилася на рівні 0,9750, а в п'ятницю, 11 листопада, був зафіксований максимум на рівні 1,0363. Останнє значення за п'ять днів було зафіксовано на рівні 1,0357.

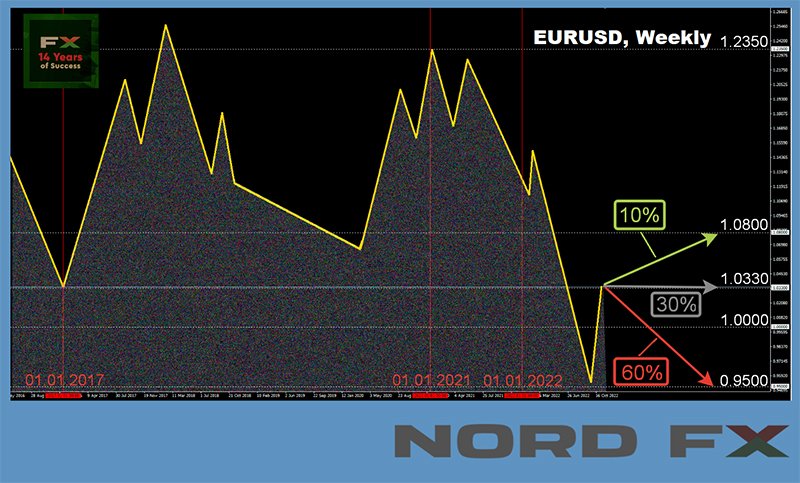

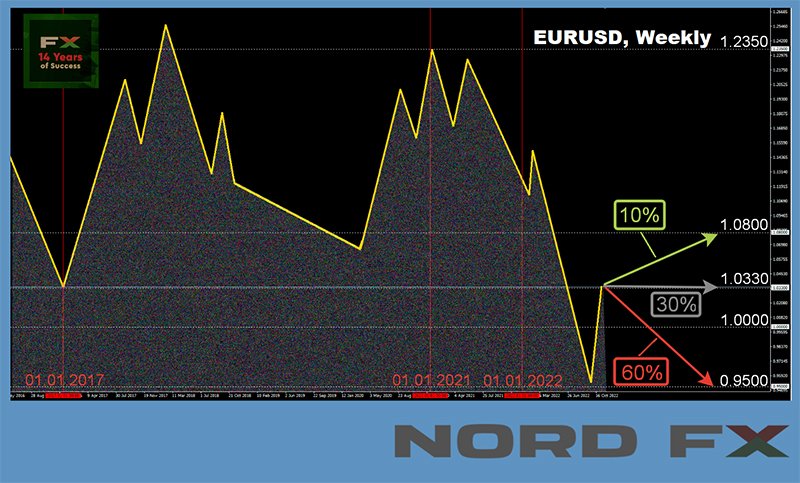

Більшість аналітиків (60%) очікують повернення валютної пари на південь найближчим часом, і лише 10% очікують подальшого руху на північ. Решта 30% експертів вказують напрямок на схід. Серед осциляторів на D1 картина дещо інша. Всі 100% осциляторів позначені зеленим кольором, при цьому третина з них знаходиться в зоні перекупленості. Серед трендових індикаторів також перевагу мають значення, позначені зеленим кольором: 85% радять купувати валютну пару, а 15% – продавати. Безпосередня підтримка для валютної пари EUR/USD знаходиться на рівні 1,0315, за чим ідуть наступні рівні: 1,0254, 1,0130, 1,0070, 0,9950-1,0010, 0,9885, 0,9825, 0,9750, 0,9700, 0,9645, 0,9580 і, нарешті, мінімальне значення на 28 вересня – 0,95. Наступна ціль ведмедів – 0,9500. Бики зустрінуть опір на рівнях 1.0375, 1.0470, 1.0620, 1.0750, 1.0865, 1.0935.

Основні події, що очікуються на наступний тиждень – це публікація попередніх даних про ВВП Єврозони, яка вийде у вівторок, 15 листопада. Індекс економічних настроїв ZEW у Німеччині та індекс цін виробників у США будуть оголошені того ж дня. Дані про роздрібні продажі в США будуть доступні в середу, 16 жовтня, а в четвер, 17 жовтня, очікується публікація такого важливого показника інфляції, як індекс споживчих цін в Єврозоні. Крім того, на 16 і 18 листопада запланований виступ президента ЄЦБ Крістін Лагард.

GBP/USD: Економіка Великобританії впала в рецесію

- Нагадаємо, що Банк Англії та ФРС на засіданні 3 листопада підвищили ключову ставку на 0,75%, з 2,25% до 3,00%. Цей крок став найбільшим одноразовим підвищенням ставки з кінця 1980-х років. Водночас голова Банку Англії Ендрю Бейлі заявив у п’ятницю, 11 листопада, що «в найближчі місяці ймовірно ще більше підвищення процентних ставок» і що «зусилля стримування інфляції, ймовірно, триватимуть від 18 місяців до двох років». Приблизно такі ж дати оголосила член Комітету монетарної політики британського ЦБ Сільвана Тенрейро. За її словами, монетарну політику, можливо, доведеться послабити в 2024 році.

Однак поки незрозуміло, коли і наскільки Банк Англії підвищить курс фунта. Дані про ВВП Сполученого Королівства, опубліковані минулого тижня, хоч і нижче прогнозу в -0,5%, все ж перемістилися в негативну зону, демонструючи падіння економіки в 3-му кварталі на -0,2%. Це було перше падіння за 6 кварталів, і, схоже, воно стало початком занурення країни в тривалу рецесію, яка, у випадку продовження кількісної жорсткості, за даними Банку Англії, може тривати близько 2 років.

Економісти Bank of America Global Research проаналізували, як ціни на енергоносії та темпи нормалізації політики Центрального банку вплинуть на валюти G10. У результаті вони дійшли висновку, що динаміка платіжного балансу буде стримуючим фактором для таких валют, як євро, новозеландський долар і британський фунт у 2023 році.

Тим часом, на фоні даних про уповільнення інфляції в США, курс GBP/USD, а також EUR/USD пішли вгору, додавши за тиждень майже 555 пунктів і досягнувши тижневого максимуму на рівні 1,1854. Фінальна точка торгової сесії була встановлена на рівні 1,1843. І, за словами стратегів американського інвестиційного банку Brown Brothers Harriman (BBH), фунт може незабаром досягти свого максимуму на рівні 1,1900, що може статися 26 серпня.

Що стосується медіанного прогнозу аналітиків на найближче майбутнє, то тут «бики» набрали 25% голосів, «ведмеді» – 35%, а решта 40% експертів вважають за краще притримуватися нейтральної позиції. Серед осциляторів на D1 100% знаходяться на зеленій стороні, з яких 25% сигналізують про те, що пара перекуплена. Серед трендових індикаторів ситуація точно така ж, як і у випадку з парою EUR/USD: 85% на 15% на користь зелених. Рівні та зони підтримки для британської валюти: 1.1800-1.1830, 1.1700-1.1715, 1.1645, 1.1475-1.1500, 1.1350, 1.1230, 1.1150, 1.1100, 1.1060, 1.0985-1.1000, 1.0750, 1.0500 та мінімальне значення на 26 вересня – 1.0350. Коли пара рухається на північ, бики зустрінуть опір на рівнях 1.1900, 1.1960, 1.2135, 1.2210, 1.2290-1.2330, 1.2425 і 1.2575-1.2610.

З подій на майбутній тиждень привертають увагу дані про безробіття та заробітні плати у Великобританії, які будуть оприлюднені у вівторок, 15 листопада. Значення індексу споживчих цін стане відомо наступного дня, у середу, 16 листопада, а також буде оприлюднено звіт про інфляцію Великобританії. А дані про роздрібні продажі в Сполученому Королівстві будуть опубліковані в самому кінці робочого тижня, у п'ятницю, 18 листопада.

USD/JPY: Сила ієни – це слабкий долар

- Очевидно, падіння долара не обійшло і курс USD/JPY, який у результаті повернувся до значень кінця серпня-початку вересня 2022 року. Найнижчий тижневий мінімум був зафіксований у п’ятницю, 11 листопада, на рівні 138,46, а крайнє значення було 138,65. Зрозуміло, що причиною такої динаміки стало не зміцнення ієни та не валютні інтервенції Банку Японії, а загальне ослаблення курсу долара.

Нагадаємо, що після того, як курс USD/JPY 21 жовтня досяг значення 151,94, що стало максимальним за 32 роки, Банк Японії продав щонайменше 30 мільярдів доларів, щоб підтримати національну валюту. А потім продовжував здійснювати інтервенції.

Міністр фінансів Шінічі Сузукі заявив 4 листопада, що уряд не має наміру підвищувати курс валюти до певного рівня шляхом інтервенцій. І що курс має стабільно рухатися, відображаючи фундаментальні показники. Але зараз курс долара впав майже на 800 пунктів лише за кілька днів без будь-яких фінансових витрат з боку Банку Японії та без будь-яких фундаментальних змін в японській економіці. І сталося це виключно через очікування, що ФРС зможе знизити темпи підвищення процентних ставок.

А якщо це не буде зниження? Чи вирішить японський центральний банк здійснити одну чи декілька інтервенцій? І чи вистачить на це коштів? Про другий інструмент підтримки ієни, процентну ставку, мабуть, можна забути, оскільки Банк Японії не збирається відходити від свого курсу та буде тримати його на від'ємному рівні -0,1%.

65% аналітиків очікують, що невдовзі долар спробує повернути хоча б частину втрат і курс USD/JPY розвернеться на північ. Решта 35% голосують за продовження спадного тренду. Для осциляторів на D1 картина виглядає так: 80% рухаються на південь, третина з них в зоні перепроданості, 20% розвернулись на північ. Серед трендових індикаторів співвідношення зеленого й червоного становить 15% на 85% на користь останнього. Найближчий сильний рівень підтримки знаходиться на рівні 138.45, далі йдуть рівні 137.50, 135.55, 134.55 і 131.35-131.75. Рівні та зони опору: 139.05, 140.20, 143.75, 145.25, 146.85-147.00, 148.45, 149.45, 150.00 і 151.55. Мета биків – піднятися і закріпитися над рівнем 152.00. Потім йде максимальне значення за 1990 рік – близько 158,00.

Що стосується виходу макростатистики про стан японської економіки, то наступного тижня, у вівторок, 15 листопада, стануть відомі дані про ВВП країни за 3-й квартал 2022 року. За прогнозами, ВВП скоротиться з 0,9% до 0,3%. І якщо прогноз справдиться, це стане ще одним аргументом на користь утримання процентної ставки Банком Японії на попередньому негативному рівні.

КРИПТОВАЛЮТИ: Дві події, які порадували

- Минулий тиждень був відзначений через дві події. Перша примусила інвесторів зануритися у неймовірну меланхолію, друга дала надію, що не все так погано. Отож, розберемо все по порядку.

Подією №1 стало банкрутство біржі FTX. Після того, як стало відомо про кризу ліквідності криптотрейдингової компанії Alameda Research, що належить генеральному директору FTX Сему Бенкману-Фріду, генеральний директор Binance Чан Пен Чжао опублікував повідомлення про продаж токенів FTT. Нагадаємо, що FTT – це токен, створений командою FTX, і дії Чан Пен Чжао негайно призвели до стрімкого падіння його вартості. Користувачі FTX почали масово намагатися вивести свої заощадження. З біржі було виведено близько мільярда доларів у криптовалюті та стейблкоїнах, а її баланс став від’ємним. Окрім FTT, ціна Sol та інших токенів проекту Solana, який пов’язаний як з FTX, так і з Alameda, також різко впала.

Інші криптовалюти також постраждали від падіння. Інвестори не люблять бачити провал будь-якого ризикованого активу, і вони бояться ефекту доміно, коли крах однієї компанії загрожує існуванню інших.

Від глави Binance надійшла обнадійлива інформація: 8 листопада Чанг Пен Чжао оголосив, що його біржа збирається купити збанкрутілий FTX. (За деякими оцінками, «прогалина» в її бюджеті становить близько 8 млрд доларів). Однак пізніше з'ясувалося, що угода не відбудеться. Котирування впали ще нижче. У результаті біткоїн серйозно подешевшав – до 10 листопада ціна впала майже на 25%: з 20 701 до 15 583 доларів США. Курс ефіріума знизився на 32%, з 1577 до 1072 доларів США. Загальна капіталізація крипторинку знизилася з 1,040 трлн до 0,792 трлн доларів США.

Немає сумнівів, що крах FTX посилить регуляторний тиск на всю галузь. У попередньому огляді ми почали обговорювати питання про те, чи є регулювання крипторинку добрим чи поганим. Слід зазначити, що більшість установ голосує за регулювання. Наприклад, в BNY Mellon, найстарішому банку Америки, заявили, що 70% інституційних інвесторів можуть збільшити свої інвестиції в криптовалюту, але в той же час вони шукають способи безпечного виходу на криптовалютний ринок, а не бездумно вкладати гроші в надії на високі прибутки.

Приблизно те ж саме нещодавно заявив директор відділу контролю виробництва Mastercard Майкл Мібах. На його думку, цей клас активів стане набагато привабливішим для людей тільки-но наглядові органи запровадять відповідні правила. Багато людей хочуть, але не знають, як увійти в криптоіндустрію та як отримати максимальний захист своїх активів.

Що стосується події № 2, про яку йшлося на початку огляду, то це була публікація даних про інфляцію в США від четверга, 10 листопада. Як виявилося, вона йде на спад, через що на ринку зробили висновок про можливе зниження ФРС темпів підвищення процентних ставок. Доларовий індекс DXY миттєво знизився, а ризикові активи виросли. Кореляція між криптовалютами та фондовими індексами S&P500, Dow Jones і Nasdaq, яку було втрачено під час обвалу FTX, майже (але не повністю) відновилася. Також почали рости котирування BTC, ETH та інших цифрових активів.

На момент написання цього огляду, ввечері п’ятниці, 11 листопада, курс BTC/USD становить близько 17 030 доларів США, ETH/USD – 1280 доларів США. Загальна капіталізація крипторинку становить 0,860 трлн доларів США (та становила 1,055 трлн доларів США тиждень тому). Індекс Crypto Fear та індекс Greed (Індекс вимірювання жадібності та страху інвесторів на ринку криптовалют) повернувся в зону екстремального страху до 21 пункту за останні сім днів.

Cumberland, криптопідрозділ компанії венчурного капіталу DRW, вважає, що на нестабільному ринку цифрових активів виникає «багатообіцяючий висхідний тренд». «Здавалося, невідворотне зростання курсу долара закінчилося тим, що на початку цього року вбило настрої в усіх основних класах ризикових активів», – заявили в компанії. «Здається, це зростання досягло піку, ймовірно, в результаті очікувань, що ФРС змінить курс до середини 2023 року».

Проаналізувавши попередню цінову динаміку біткоїна, включно з його максимальними та мінімальними значеннями з листопада 2021 року, криптоаналітик під псевдонімом Moustache дійшов висновку, що криптовалюта продемонструвала «шаблон бичачого мегафону». На його думку, розширювана модель, яка виглядає як мегафон або перевернутий симетричний трикутник, вказує на те, що біткоїн може досягти приблизно 80 тис доларів США влітку 2023 року.

Що стосується короткострокової перспективи, деякі аналітики вважають, що біткоїн може відновити критичний рівень підтримки до кінця 2022 року і, можливо, навіть відновити своє максимальне значення 25 000 доларів США.

Загальний обсяг втрачених біткоїнів, а також цифрового золота в гаманцях довгострокових криптоінвесторів досяг п’ятирічного максимуму. Це означає, що активна ринкова пропозиція криптовалюти зменшується, обіцяючи оптимістичні перспективи цін, за умови, що попит зростатиме або залишатиметься незмінним.

За словами мільярдера Тіма Дрейпера, жінки стануть головною рушійною силою наступного «бичачого» ринку, оскільки вони контролюють близько 80% роздрібних витрат. «Ви ще не можете купити їжу, одяг і житло за біткоїни, але як тільки це станеться, не буде причин триматися фіатної валюти», – сказав він, передбачаючи, що ціна першої криптовалюти зросте до 250 000 доларів США до середини 2023 рік. Слід зазначити, що цей прогноз аж ніяк не новий. Ще в 2018 році Дрейпер передбачав вартість біткоїна в розмірі 250 000 доларів США до 2022 року, влітку 2021 року він переніс прогноз на початок 2023 року, а тепер продовжив його ще на шість місяців.

І накінець трохи інформації з кримінального світу. Вона стосується не лише майбутнього, а й минулого та сьогодення, і є важливою для кожного з нас. Австралійська комісія з цінних паперів та інвестицій (ASIC) вивчила випадки шахрайства з криптовалютою та розділила їх на три категорії. Перший стосується шахрайства, коли жертва вважає, що інвестує в законний актив. Однак крипто-застосунок, біржа або веб-сайт виявляються фіктивними. Друга категорія шахрайства включає підроблені крипто-токени, які використовуються для сприяння відмиванню грошей. Третій тип шахрайства передбачає використання криптовалют для здійснення шахрайських платежів.

ASIC стверджує, що основні ознаки криптовалютного шахрайства включають «несподіване отримання пропозиції», «фальшиву рекламу знаменитостей» і прохання «романтичного партнера, якого ви знаєте лише в Інтернеті», надіслати гроші в криптовалюті. Інші «червоні прапорці» включають прохання платити за фінансові послуги в криптовалюті, прохання сплатити більшу комісію за доступ до коштів, утримання інвестиційного прибутку «для цілей оподаткування» або пропонування «вільних коштів» чи «гарантованого» інвестиційного доходу.

Як сказав Адвентус Цезенній, легат Імперського легіону з комп’ютерної гри The Elder Scrolls V: Skyrim: «Зберігайте пильність. Це вам рано чи пізно окупиться».

Аналітична група NordFX

Примітка: ці матеріали не є інвестиційними рекомендаціями чи інструкціями для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках ризикована і може призвести до повної втрати вкладених коштів.