Травень 6, 2023

EUR/USD: Ринок знаходиться на роздоріжжі

- Все сталося так, як і мало бути. Комітет з операцій на відкритому ринку Федеральної резервної системи США підвищив ставку федеральних фондів на 25 базисних пунктів, до 5,25%, на своєму засіданні, яке проходило 2 та 3 травня. Подібним чином Європейський центральний банк зробив те саме 4 травня, підвищивши процентну ставку євро на ті ж 25 базисних пунктів, до 3,75%. Це підвищення давно враховувалося в ринкових котируваннях. Значно більший інтерес викликали заяви та прес-конференції керівників обох центральних банків.

Увага до виступу голови Федеральної резервної системи Джерома Пауелла була посилена тим фактом, що банківська криза загострилася на початку тижня. Акції First Republic Bank різко впали після поганих фінансових звітів, потягнувши за собою акції багатьох інших банків. Банківський сектор США з початку тижня впав більш ніж на 10%. Така ситуація дала підстави очікувати, що ФРС нарешті перейде від політики посилення до більш поступливої, оскільки високі процентні ставки були причиною банківської кризи.

Заяви, зроблені головою ФРС, були дуже нечіткими. Визнаючи деякі проблеми, Джером Пауелл не наполягав на збереженні пікових процентних ставок до кінця 2023 року. Він також зазначив, що хоча рішення про паузу в поточному циклі жорсткої монетарної політики не було прийнято, не виключено, що ставка вже наближається до свого максимального рівня.

У результаті ринок деривативів вирішив, що до кінця року ставка буде на 90 базисних пунктів нижчою, ніж зараз. Виходячи з цих прогнозів, індекс долара DXY і дохідність казначейських облігацій знизилися, тоді як курс EUR/USD зріс. Однак його зростання було відносно помірним, приблизно на 100 пунктів. Він не зміг подолати рівень 1,1100, а після засідання ЄЦБ, яке відбулося 5 травня, навіть опустився нижче.

Статистика, опублікована у вівторок, 2 травня, показала, що роздрібні продажі в Німеччині впали з -7,1% до -6% (прогноз -6,1%), а інфляція в Єврозоні в цілому зросла з 6,9% до 7,0%, згідно з попередніми даними. На цьому тлі Європейський центральний банк, як і ФРС, висловив стурбованість відстроченим ефектом посилення монетарної політики, який може спричинити нові проблеми в економіці. Отже, темпи жорсткості монетарної політики мають бути зменшені.

Хоча ЄЦБ оголосив, що, починаючи з липня, продажі активів з балансу будуть збільшені з 15 до 25 мільярдів євро на місяць, інвесторів це не вразило. Короткостроковий ринок відреагував на можливість згортання кількісного посилення в Єврозоні, знизивши прогноз депозитної ставки з 3,9% до 3,6% до кінця року. Цього разу дохідність євро та німецьких облігацій впала одночасно.

У результаті курс EUR/USD повернувся до бокового тренду 1,0940-1,1090, у якому він рухався два тижні поспіль (насправді, якщо виключити зростання, значення ще нижче: 1,0965-1,1065).

Дані з ринку праці США надійшли в першу п'ятницю місяця, 5 травня, і надали долару короткочасну підтримку. Кількість нових робочих місць, створених за межами аграрного сектора США, склала 253 тис., значно перевищивши як попереднє значення (165 тис.), так і прогноз (180 тис.). Ситуація з безробіттям також покращилася: рівень безробіття знизився з 3,5% до 3,4% замість очікуваного зростання до 3,6%.

У результаті валютна пара EUR/USD завершила п'ятиденний період на рівні 1,1018. На момент написання огляду, увечері 5 травня, думки аналітиків розділилися: 60% очікують ослаблення долара та зростання пари, 30% очікують його зміцнення, решта 10% – зайняли нейтральну позицію. Щодо технічного аналізу, серед осциляторів на графіку D1 60% позначені зеленим кольором (причому 10% сигналізують про перекупленість), а решта 40% – нейтрально-сірим; серед трендових індикаторів 90% позначені зеленим кольором, і лише 10% – червоним. Найближча підтримка для пари знаходиться на рівні 1,0985-1,1000, за яким йдуть наступні рівні: 1,0925-1,0955, 1,0865-1,0885, 1,0740-1,0760, 1,0675-1,0710, 1,0620 та 1,0490-1,0530. Бики зустрінуть опір на рівні 1,1050-1,1070, а згодом на рівнях 1,1109-1,1110, 1,1230, 1,1280 та 1,1355-1,1390.

Щодо важливих подій наступного тижня, то середа, 10 травня, імовірно, стане найважливішим днем. У цей день будуть оприлюднені дані про інфляцію у Німеччині та США. Попередній індекс настрою споживачів Мічиганського Університету, який буде опублікований у п’ятницю, 12 травня, доповнить економічну картину.

GBP/USD: Прогнози стосовно фунта позитивні

- Прогнозуючи минулі п’ять днів, більшість експертів (75%) були на боці американської валюти. Дійсно, на початку тижня долар відійшов від фунта на 130 пунктів. Однак потім Королівський інститут із закупівель та постачання почав публікувати показники індекса ділової активності, які свідчать про зростання ділової активності в країні. При попередньому значенні 52,2 та прогнозі 53,9 від Composite, індекс ділової активності фактично виріс до 54,9 пункту. Індекс ділової активності в сфері послуг Великобританії продемонстрував ще більш переконливе зростання: з 52,9 до 55,9 (прогноз 54,9).

Фунт отримав додаткову підтримку з-за Атлантичного океану. Банківська криза в США та розпливчасті заяви голови Федеральної резервної системи дозволили курсу GBP/USD піднятися до позначки 1,2652. Він не піднімався так високо ще з початку червня 2022 року. Що стосується останнього значення минулого тижня, то його було зафіксовано трохи нижче, на рівні 1,2631.

У понеділок, 8 травня, у Сполученому Королівстві буде вихідний день, але потім нас чекає велика хвиля подій, пов'язаних з економікою країни. Попередні дані про промислове виробництво та загальний ВВП Великобританії будуть опубліковані в четвер. Крім того, у цей же день відбудеться засідання Банку Англії. Більшість експертів вважають, що цикл підвищення процентної ставки фунта ще не завершився і його буде підвищено з 4,25% до 4,50%. Після засідання Банку Європи відбудеться прес-конференція під керівництвом його керівника Ендрю Бейлі. Щодо кінця робочого тижня, то уточнені дані про виробництво промисловості та ВВП країни ми дізнаємось у п'ятницю, 12 травня.

На даний момент багато експертів прогнозують подальше зміцнення британської валюти та зростання валютної пари GBP/USD. Ось лише кілька цитат.

«Схоже, що переконання у тому, що європейські банки, включаючи британські, регулюються краще, ніж банки в США, забезпечує певний захист для європейських валют», – пишуть економісти з Internationale Nederlanden Groep (ING). «Це також допомагає підтримувати очікування (з якими ми не погоджуємося), що Банк Англії може підвищити ставки ще два-три рази цього року. Згідно з нашими останніми оцінками, Банк Англії може не протидіяти цим очікуванням наступного тижня, у результаті чого фунт стерлінгів зберігає свої останні значення». Економісти ING вважають, що курс GBP/USD може піднятися до 1,2650-1,2750.

Фахівці Scotiabank вважають, що тиск у бік підвищення продовжить розвиватися, поки не буде досягнуто значення 1,2700-1,2800, хоча не виключають, що це зростання може бути дуже повільним. На їхню думку, підтримка знаходиться у зоні 1,2475-1,2525.

Конгломерат Credit Suisse також бачить «потенціал для остаточного зростання до головної цілі, значення 1,2668-1,2758, – максимального значення за травень 2022 року та 61,8% корекції падіння протягом 2021-2022 років». «Тут ми будемо очікувати формування важливого значення», – кажуть фахівці. Credit Suisse також попереджає, що якщо фунт ослабне, підтримка на рівні 1,2344 повинна втриматися. Однак, якщо її буде порушено, існує загроза більш глибокого відкату до 55-DMA і рівня підтримки 1,2190-1,2255.

Стратеги HSBC, одного з найбільших фінансових конгломератів у світі, приєднуються до позитивних настроїв своїх колег. «На даний момент фунт стерлінгів виграє як від покращення схильності інвесторів до ризику, так і від циклічного зростання», – констатує HSBC. «Ми вважаємо, що позитивний циклічний імпульс продовжуватиме підтримувати британський фунт у найближчі місяці. [...] Тим не менш, на тлі ослаблення динаміки кредитування та ослаблення позитивного впливу дезінфляції, курс фунта стерлінгів до долара США, можливо, не зможе просунутися вище рівня 1,3000».

Щодо медіанного прогнозу, то наразі 50% експертів виступають на боці фунта, 10% – на боці долара, і 40% вирішили зайняти нейтральну позицію. Серед трендових індикаторів на D1 100% виступають на боці зеленого (бичачого) тренду. Схожу картину демонструють осцилятори, хоча третина з них знаходяться в зоні перекупленості. Рівні та зони підтримки для пари: 1,2575-1,2610, 1,2510, 1,2450-1,2480, 1,2390-1,2400, 1,2330, 1,2275, 1,2200, 1,2145, 1,2075-1,2085, 1,2000-1,2025, 1,1960, 1,1900-1,1920 та 1,1800-1,1840. Якщо пара рухатиметься у північному напрямку, вона зустріне опір на рівнях 1,2650, 1,2695-1,2700, 1,2820 та 1,2940.

USD/JPY: Ієна знаходить підтримку з боку США

- На своєму останньому засіданні Банк Японії зберіг негативну процентну ставку на рівні -0,1% (останній раз вона змінювалася 29 січня 2016 року, коли вона була знижена на 20 базисних пунктів). Нагадаємо, під час прес-конференції, що відбулася після цього засідання, 28 квітня, новий глава Центрального банку Кадзуо Уеда заявив, що «ми продовжимо без вагань пом’якшувати монетарну політику, якщо це буде необхідно». Здається, місця для послаблень залишилося небагато, але, можливо, нинішні -0,1% – це ще не межа.

Результат слів глави Банку Японії можна побачити на графіку: всього за кілька годин курс USD/JPY злетів з 133,30 до 136,55, послабивши ієну на 325 пунктів. Зростання продовжилося протягом минулого тижня: у вівторок, 2 травня, пара зафіксувала своє локальне максимальне значення на рівні 137,77. Після цього ієна, яка виступає в якості безпечної гавані, отримала підтримку завдяки банківській кризі в США. Заяви Джерома Пауелла завершили «роботу» зі зміцнення ієни, зрештою спричинивши падіння пари на 428 пунктів, до значення 133,49.

У п’ятницю, 5 травня, сильні дані ринку праці США дозволили американській валюті відновити частину втрат, і крайнє значення валютної пари USD/JPY на кінець робочого тижня було зафіксовано на рівні 134,83.

Наступне засідання Банку Японії відбудеться лише 16 червня. До цього часу курс USD/JPY, швидше за все, залежатиме переважно від курсу долара. Щодо короткострокових перспектив пари думки аналітиків розподіляються наступним чином. На даний момент лише 25% експертів голосують за подальше зростання валютної пари, стільки ж вказують на протилежний напрямок. Більшість (50%) просто знизують плечима, підтверджуючи, що інвестори зараз на роздоріжжі й чекають сигналів, які можуть рухати ринок в ту чи іншу сторону.

Показники на D1 також викликають сумніви. Серед осциляторів 50% вказують на північний напрямок, 25% зайняли нейтральну позицію, а решта 25% вказують на південний напрямок (причому третина з них у зоні перепроданості). Співвідношення сил серед трендових індикаторів – 60% на 40% на користь тих, що знаходяться у зеленій зоні. Найближчий рівень підтримки знаходиться на рівні 134,35. Далі йдуть такі рівні та зони: 133,60, 132,80-133,00, 132,00, 131,25, 130,50-130,60, 129,65, 128,00-128,15 та 127.,20. Рівні й зони опору: 135,15, 135,95-136,25, 137,50-137,75 та 139,05, 140,60.

Звіт квітневого засідання Комітету з монетарної політики Банку Японії буде опубліковано в понеділок, 8 травня. Іншої важливої економічної інформації, пов'язаної з японською економікою, протягом наступного тижня не очікується.

КРИПТОВАЛЮТИ: Коли біткоїн прокинеться?

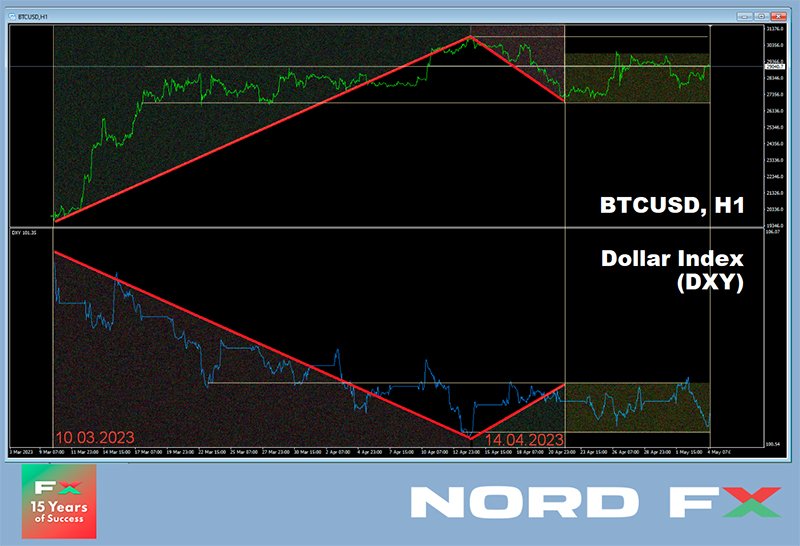

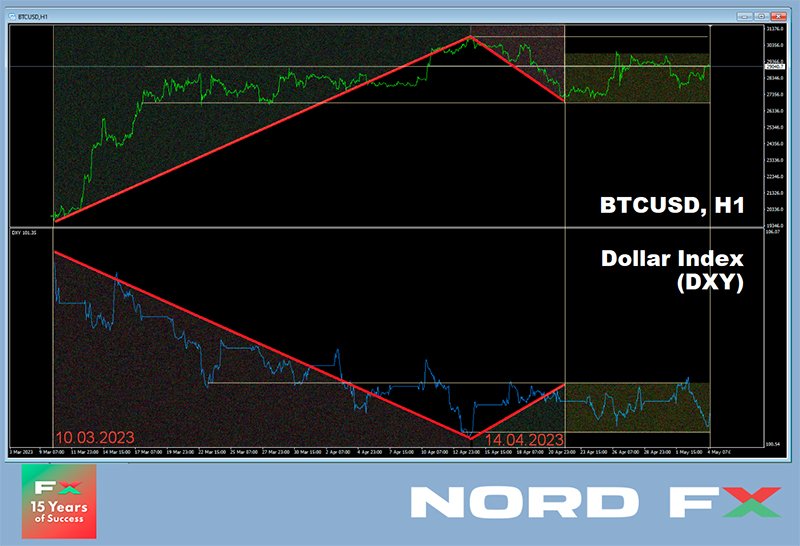

- Звичайно, на вартість біткоїна впливає багато конкретних факторів. До них належать регуляторні дії, пов’язані з ринком, банкрутство криптобірж і банків, а також заяви впливових осіб, які формують думку криптоспільноти. Усі ці фактори відіграють певну роль. Однак одним із найважливіших факторів, що впливає на курс BTC/USD, є друга половина: долар США. Чим краще працює основна валюта світу, тим гірше для провідної криптовалюти, і навпаки. Ця зворотна кореляція чітко помітна при порівнянні графіків біткоїнів та індексу долара США (DXY).

У березні очікування рішення Федеральної резервної системи щодо процентної ставки заблокувало курс DXY і BTC/USD у бічному каналі. Підвищення на 25 базисних пунктів повністю збіглося з прогнозом і вже було закладено в ринкові котирування, тому спокійна реакція DXY на цей крок була цілком логічною. Біткоїн також спокійно відреагував на цей крок, залишившись на рівні 26,5-30,000 доларів США.

Поточний фон залишається нейтральним. «Бики» бережуть енергію. Окрім передбачуваного рішення ФРС щодо ключової процентної ставки, на їхнє небажання купувати впливає загальна відсутність апетиту інвесторів до ризикованих активів. Чималу роль тут відіграють слабкі макроекономічні дані з Китаю.

Ще одним фактором, який чинить тиск на біткоїн, є фіксація прибутку деякими власниками, яка супроводжується вражаючим зростанням монети в першому кварталі цього року. Більшість із них були короткостроковими спекулянтами, на частку яких припадало понад 60% загального реалізованого прибутку.

Стосовно «китів», то, ліквідувавши частину своїх активів, вони або впали в сплячку, або повернулися до незначних накопичень, викликаних банківською кризою. Нагадаємо, що 24 квітня курс BTC/USD впав до значення 26 933 доларів США. Учасники ринку вже були готові побачити біткоїн ще нижче, на рівні підтримки 26 500 доларів США, подолання якого відкриє шлях до рівня 25 000 доларів США. Однак 26 квітня монета несподівано злетіла до значення 30 020 доларів США. Причиною зростання стало четверте банкрутство американського банку, цього разу First Republic Bank.

На думку експертів британського банку Standard Chartered, на початку 2023 року біткоїн скористався своїм статусом «брендової гавані» для заощаджень, а нинішня ситуація вказує на кінець «криптозими». Джефф Кендрік, керівник валютних досліджень банку, вважає, що біткоїн може зрости на 20 000 доларів США, якщо США не виплатять борги. В інтерв'ю Business Insider він заявив, що це може статися у липні 2023 року, якщо Конгрес не погодиться підвищити ліміт боргу до нового рівня. Однак фахівець назвав такий дефолт «малоймовірною» подією, хоч і з «масовими наслідками».

Кендрік вважає, що біткоїн не буде рости лінійно. Швидше за все, після дефолту його ціна в перші дні або тиждень впаде на 5 тис. доларів США, а потім різко зросте на 25 тис. доларів США. Що стосується ефіріума, який, за словами аналітика, торгується як акції, він, швидше за все, впаде в разі дефолту. Оптимальною торговою стратегією Кендрік вважає відкриття довгої позиції в біткоїнах і короткої позиції в ефіріумі. Нагадаємо, що раніше Standard Chartered заявляв, що перша криптовалюта може вирости до 100 тис. доларів США до кінця 2024 року. Основними причинами називали банківську кризу, халвінг і пом'якшення монетарної політики Федерального резерву США.

Інвестор Рей Даліо погоджується, що перша криптовалюта є хорошим захистом від інфляції. Він зізнався, що володіє біткоїнами, але все ж віддає перевагу золоту. За словами мільярдера, біткоїн не може бути повноцінною альтернативою дорогоцінному металу. «Я не розумію, чому люди більше схиляються до біткоїнів, ніж до золота», – написав він. «Золото є третім за величиною резервним активом центральних банків у всьому світі. Спочатку долари, потім євро, золото та японська ієна». На думку Даліо, дорогоцінний метал «вічний та універсальний». Біткоїн, з іншого боку, вимагає пильної уваги з боку інвесторів через свою волатильність. «Треба бути готовим до його значного падіння, приблизно на 80% або близько того», – попередив мільярдер.

Дженні Джонсон, генеральний директор інвестиційної компанії Franklin Templeton, розкритикувала біткоїн як найбільший відволікаючий фактор від справжньої інновації, технології блокчейн. Вона вважає, що біткоїн ніколи не стане глобальною валютою, оскільки уряд США цього не дозволить. Джонсон попередив, що криптоіндустрія повинна підготуватися до більш жорстких регуляторних правил.

Сенатор Синтія Ламміс припускає, що президент Джо Байден підпише закон, який встановить основні принципи для криптоіндустрії, протягом наступних 12 місяців. Тим часом Рада економічних консультантів Білого дому запропонувала 30% податок на шахтарів, щоб запобігти завданню ними шкоди навколишньому середовищу, що, як очікується, стане ще одним способом для влади чинити тиск на галузь, яку багато чиновників вважають загрозою.

Майбутні нормативні зміни разом із війнами та катастрофами є лише деякими з багатьох факторів, які штучний інтелект наразі не може врахувати. Тому покладатися на прогнози ChatGPT при розробці торгових стратегій було б, м’яко кажучи, необачно. Проте вони все одно викликають інтерес. Відповідно до заяви бізнес-директора Coinbase Конора Грогана, «ChatGPT явно симпатизує біткоїну, але набагато скептичніше ставиться до альткоїнів». Таким чином, згідно з прогнозом штучного інтелекту, з імовірністю 15% біткоїн втратить 99,9% своєї вартості до 2035 року й застаріє. У випадку з ефіріумом, шанси такого сценарію становлять 20%, з лайткоїном – 35%, а з DOGE – 45%.

Раніше ChatGPT заявляв, що вартість біткоїна може досягти позначки 150 тис. доларів США вже в 2024 році, після чого буде рости в середньому на 25 тис. доларів США на рік і досягне значення 300 тис. доларів США до 2030 року.

На відміну від ChatGPT, трейдер, відомий як Bluntz, володіє людським, а не штучним інтелектом. Саме ця розвідка дозволила йому правильно передбачити дно ведмежого ринку біткоїнів у 2018 році. Однак тепер він вважає, що провідна криптовалюта навряд чи зможе стійко піднятися вище 30 000 доларів США в найближчому майбутньому. Ця думка ґрунтується на тому факті, що біткоїн вже пройшов п’ятихвильовий бичачий тренд на денному графіку. Згідно з підрахунками Бланца, біткоїн зараз знаходиться в середині коригувального формування ABC, що може призвести до падіння приблизно до 25 000 доларів США. Після цього трейдер вважає, що монета зросте до 32 000 доларів США, і це станеться у другій половині 2023 року.

На момент написання цього огляду, увечері п’ятниці, 5 травня, курс BTC/USD торгується на рівні 29 450 доларів США. Загальна ринкова капіталізація криптовалютного ринку становить 1,219 трлн доларів США (1,204 трлн доларів США тиждень тому). Індекс Crypto Fear та Greed знизився з 64 до 61 пункту за останні сім днів і залишається в зоні Greed.

Індекс домінування біткоїна (частка першої криптовалюти в загальній ринковій капіталізації крипторинку) зараз становить 46,9%. За словами легендарного трейдера, аналітика та генерального директора Factor LLC Пітера Брандта, цей індикатор готується до прориву після дворічної консолідації у вигляді великого прямокутника. Поки тренд знаходиться в «граничному діапазоні», вихід з нього буде вирішальним для активу, пояснив експерт. За останні п’ять років частка біткоїна впала до 32,4% у 2018 році та зросла до 71,9% у 2021 році. Індикатор, імовірно, перевищить позначку в 50%, щоб почати зростання. «Я вірю, що біткоїн поховає всіх самозванців. Зрештою, він займе домінуюче становище на ринку», – написав Пітер Брандт.

Аналітична група NordFX

Примітка: ці матеріали не є інвестиційними рекомендаціями чи інструкціями для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках ризикована і може призвести до повної втрати вкладених коштів.