Серпень 19, 2023

EUR/USD: що зміцнює долар і що може його послабити

- Минулого тижня американська валюта продовжила зростання. У середу, 16 серпня, були опубліковані протоколи липневого засідання Федерального комітету з відкритих ринків (FOMC) Федеральної резервної системи США, які передбачають можливість подальшого посилення монетарної політики.

Перед оприлюдненням протоколу учасники ринку обговорювали, як довго процентна ставка центробанку залишатиметься на рівні 5,5%. Однак після оприлюднення вмісту документа обговорення перейшло до того, наскільки ще може збільшитися ця ставка. Декілька членів FOMC висловилися в протоколі, що в поточному економічному горизонті може не спостерігатися такого значного зниження інфляції, як сподівалися. Цей настрій прокладає шлях для ФРС розглянути можливість ще одного підвищення ставок. У результаті ймовірність того, що процентна ставка може піднятися до 5,75% або навіть вище в 2023 році, зросла з 27% до 37%, зміцнюючи позицію долара.

До інших факторів, що зміцнюють долар США, належать сприятливий стан ринку цінних паперів і міцне здоров'я економіки США. Позитивні показники роздрібних продажів спонукали Федеральний резервний банк Атланти переглянути свій прогноз ВВП країни за третій квартал, підвищивши його з 5,0% до 5,8%. Ринок нерухомості також демонструє обнадійливі ознаки: місячна кількість виданих дозволів на будівництво зросла на 0,1%. Крім того, будівництво нових будинків зросло на 3,9%, досягнувши 1,452 мільйона одиниць, перевищивши прогнозовані 1,448 мільйона. Статистика роздрібних продажів, опублікована 15 серпня, ще більше підтримала індекс долара (DXY), причому споживча активність у липні зросла на 0,7%, перевищивши очікувані 0,4% і попередні показники 0,2%. У сукупності ці дані підкреслюють зменшення ризику входження економіки США в рецесію, що свідчить про ймовірне продовження фази монетарних обмежень. Крім того, ескалація цін на нафту може підштовхнути регулятор до подальшого підвищення ставок, потенційно підштовхнувши нову хвилю інфляції.

З іншого боку, ситуація в банківському секторі США може створити виклик для долара. Президент Федерального резервного банку Міннеаполіса Ніл Кашкарі вважає, що криза, яка почалася в березні і призвела до банкрутства кількох великих банків, може ще не закінчитися. Він вважає, що якщо Федеральна резервна система продовжить підвищувати процентні ставки, це істотно ускладнить роботу банків і може спровокувати нову хвилю банкрутств. Цю точку зору підтримують аналітики Fitch Ratings. У їхніх прогнозах навіть розглядається можливість зниження рейтингів кількох американських банків, у тому числі таких гігантів, як JPMorgan Chase & Co.

Стратеги Goldman Sachs вважають, що Федеральна резервна система може розглянути можливість зниження ключової ставки лише в другому кварталі 2024 року. Потенційним тригером для цього може стати стабілізація рівня інфляції на цільовому рівні 2,0%. Однак Goldman Sachs визнає, що дії регулятора залишаються непередбачуваними, а це означає, що ставка може залишатися на пікових рівнях протягом більш тривалого періоду. Загалом, згідно з CME FedWatch Tool, 68% учасників ринку очікують, що до травня 2024 року ставка буде знижена принаймні на 25 базисних пунктів (б.п.).

Що стосується економіки єврозони, дані, опубліковані 16 серпня, показали, що вона зросла на 0,3% (поквартально) у другому кварталі 2023 року. Ця цифра ідеально узгоджується з прогнозами та відповідає темпам зростання в першому кварталі. У річному вимірі зростання ВВП склало 0,6%, що відповідає як прогнозам, так і показникам попереднього кварталу. Цифри інфляції, оприлюднені в п'ятницю, 18 серпня, також не дивували. Вони відповідали як очікуванням ринку, так і попереднім цифрам. У липні базовий індекс споживчих цін (CPI) був зафіксований на рівні 5,5% (у річному обчисленні) та -0,1% (у місячному порівнянні).

На тлі таких незмінно скромних економічних показників євро продовжує відчувати тиск на зниження. Фактори, що сприяють цьому, включають потенційну енергетичну кризу в Європі майбутньої зими та невизначеність навколо монетарної політики Європейського центрального банку (ЄЦБ).

Стартувавши в п'ятиденний період торгів на рівні 1,0947, EUR/USD закрився на рівні 1,0872. Станом на вечір 18 серпня, коли був написаний цей огляд, 50% аналітиків прогнозують найближчим часом зростання пари, 35% віддають перевагу долару, а решта 15% зберігають нейтральну позицію. Що стосується осциляторів на таймфреймі D1, 100% схиляються до американської валюти, але 25% з них вказують на те, що пара перепродана. Трендові індикатори показують, що 85% спрямовані на південь, тоді як решта 15% дивляться на північ. Найближчі рівні підтримки для пари знаходяться в діапазоні 1,0845-1,0865, за яким йдуть 1,0780-1,0805, 1,0740, 1,0665-1,0680, 1,0620-1,0635 і 1,0525. Бики зіткнуться з опором у діапазоні 1,0895-1.0925, потім на 1,0985, 1.1045, 1.1090-1.1110, 1.1150-1.1170, 1.1230, 1.1275-1.1290, 1.1355, 1.1475 та 1.1715.

Наступного тижня в центрі уваги буде симпозіум керівників великих центральних банків у Джексон-Хоулі, який відбудеться з 24 по 26 серпня. Якщо голова Федеральної резервної системи Джером Пауелл лише натякне на скоре завершення поточного циклу підвищення ставок у своїй промові 25 серпня, DXY (індекс долара) може повернутися вниз. Однак очевидно, що динаміка валютної пари також залежатиме від того, що скажуть лідери інших центральних банків, зокрема, включаючи президента ЄЦБ Крістін Лагард.

Інші важливі події тижня включають публікацію даних ринку праці США 22 і 23 серпня. У середу, 23 серпня, будуть оприлюднені показники ділової активності (PMI) для США, Німеччини та єврозони. Крім того, у четвер, 24 серпня, буде опублікована статистика щодо замовлень на товари тривалого користування та рівня безробіття в США.

GBP/USD: нерішучість Банку Англії – катастрофа для фунта

- GBP/USD коливався в діапазоні 1,2620-1,2800 протягом останніх двох з половиною тижнів, при цьому ні бики, ні ведмеді не встановлювали чіткої переваги. Незважаючи на те, що Банк Англії (BoE) нещодавно підвищив процентні ставки, бичачий імпульс для фунта залишається невловимим.

Серед учасників ринку зростає стурбованість тим, що агресивне посилення монетарної політики може ще більше дестабілізувати і без того крихку економіку Великобританії, яка балансує на межі рецесії. У липні рівень безробіття помітно зріс на 0,2%, встановившись на рівні 4,2%. Більше тривоги викликає те, що безробіття серед молоді зросло на 0,9%, змінившись з 11,4% до 12,3%. Крім того, порівняно з попереднім місяцем кількість тих, хто претендує на допомогу з безробіття, збільшилася на 25 тисяч. Таке зростання безробіття можна значною мірою пояснити хвилею банкрутств підприємств, яка почалася в 2021 році. Ця тенденція різко посилилася на початку 2022 року, зрівнявшись із рівнями, які спостерігалися лише під час кризи кінця 1980-х років і фінансової кризи 2008 року.

Згідно з останніми даними, опублікованими Управлінням національної статистики (ONS) 18 серпня, роздрібні продажі у Великій Британії в липні впали на 1,2% на місячній основі, що є більш значним падінням, ніж 0,6% у попередньому місяці. У річному вимірі відбулося скорочення на 3,2% порівняно зі зниженням на 1,6%, що спостерігалося в червні.

Дані про інфляцію (CPI), опубліковані 16 серпня, вказують на те, що, незважаючи на зниження з 7,9% до 6,8% у річному вимірі (YoY), інфляція залишається помітно високою. Крім того, базова ставка залишилася на рівні 6,9%. Зростання вартості енергоносіїв потенційно може призвести до подальшого інфляційного сплеску.

Ринок твердо вірить, що Банк Англії повинен вжити відповідних заходів у відповідь. Центробанку, можливо, доведеться продовжувати підвищувати ставки не лише цього року, а й потенційно до 2024 року. Однак, як припускають економісти з Commerzbank, якщо найближчими тижнями на ринку складеться враження, що Банк Англії коливається у своїй прихильності боротися з інфляційними ризиками через страх занадто сильно гальмувати економіку, це може мати катастрофічні наслідки для фунта.

GBP/USD закрився на рівні 1,2735 у п’ятницю, 18 серпня. Прогноз експертів на найближче майбутнє такий: 60% налаштовані на зростання фунта, 20% – на зниження, а решта 20% вважають за краще зайняти нейтральну позицію. На осциляторах D1 50% пофарбовані в червоний колір, що вказує на ведмежий тренд, тоді як інші 50% мають нейтральний сірий колір. Для трендових індикаторів співвідношення червоного до зеленого становить 60% на 40%, на користь бичачого боку.

Якщо пара буде рухатися вниз, вона зустріне рівні підтримки та зони 1,2675-1,2690, 1,2620, 1,2575-1,2600, 1,2435-1,2450, 1,2300-1,2330, 1,2190-1,2210, 1,2085, 1,1960 і 1,1800. Якщо пара підніметься, то зустріне опір на 1,2800-1,2815, 1,2880, 1,2940, 1,2980-1,3000, 1,3050-1,3060, 1,3125-1,3140, 1,3185-1,3210, 1,3300-1,3335, 1,3425 і 1,3605.

З точки зору макроекономічних даних, середа, 23 серпня, стане «днем PMI» не лише для Європи та США, а й для Великобританії, оскільки будуть опубліковані показники ділової активності в різних секторах британської економіки. І, звісно, не можна не згадати про щорічний симпозіум у Джексон Хоул.

USD/JPY: очікування валютних інтервенцій

- Публікація протоколу FOMC і зростання прибутковості 10-річних казначейських облігацій США до рівнів, яких не було з 2008 року, підштовхнули курс USD/JPY ще вище, досягнувши 146,55. Як зазначають економісти з японського MUFG Bank, «зміцнення долара підштовхнуло USD/JPY до небезпечної зони, де зростає ризик інтервенцій, щоб зупинити його висхідний рух». Колеги з нідерландської банківської групи ING сходяться на думці, що зараз пара знаходиться на території валютних інтервенцій. «Однак, — вважає ING, — ймовірно, тут все ще бракує необхідної волатильності, щоб насторожити японських чиновників».

Нагадаємо, у вересні минулого року Міністерство фінансів (МФ) провело інтервенцію щодо курсу USD/JPY на рівнях вище 145,90. Але наразі ні Мінфін, ні Банк Японії (BoJ) не поспішають захищати вітчизняну валюту. На відміну від США, єврозони та Великобританії, де інфляція знижується (хоча й різними темпами), інфляція в Японії зростає. У п'ятницю, 18 серпня, Статистичне управління країни опублікувало Національний індекс споживчих цін (ІСЦ) за липень, який склав 3,3%, тоді як очікувався результат у 2,5% (у річному обчисленні).

Аналітики Commerzbank не бачать великих шансів на те, що ієна знову зросте, хоча ВВП країни зростає. (Попередні дані вказують на зростання у другому кварталі на рівні 1,5% (у річному обчисленні) порівняно з прогнозом у 0,8% і попереднім показником у 0,9%). Навпаки, є занепокоєння, що за нинішніх умов ієна може ще більше ослабнути, якщо Міністерство фінансів не вживе заходів, щоб зупинити падіння. «Можливо, Банк Японії та Міністерство фінансів сподіваються, що ситуація зміниться, коли процентні ставки в США знову почнуть падати», – припускають економісти Commerzbank. «Ми також очікуємо ослаблення долара на цьому етапі. Однак на це потрібен ще деякий час. Єдине, чого Міністерство фінансів досягне своїми інтервенціями до того моменту, це виграє час. На нашу думку, рух проти переважаючих вітрів не може зміцнити ієну. Це може спрацювати тимчасово, але не напевно.

Проте учасники ринку дедалі більше стурбовані тим, що слабка ієна може в якийсь момент спонукати японських чиновників до дій. Як припускає ING, статус перепроданості японської валюти в поєднанні з загрозою інтервенцій, ймовірно, посилить будь-які ведмежі корекції в USD/JPY. Саме після такої корекції, хоча й скромної, пара завершила минулий тиждень на рівні 145,37.

Що стосується найближчої перспективи, середній прогноз експертів такий: переважна більшість (60%) очікує, що долар зміцниться, а курс USD/JPY продовжить свою висхідну траєкторію. Решта 40% очікують на ведмежу корекцію. На осциляторах D1 повні 100% пофарбовані в зелений колір, хоча 20% вказують на перекупленість. 80% трендових індикаторів позначено зеленим кольором, а 20% – червоним. Найближчий рівень підтримки знаходиться в зоні 144.50, за ним йдуть 143.75-144.04, 142.90-143.05, 142.20, 141.40-141.75, 140.60-140.75, 139.85, 138.95-139.05, 138.05-138.30 і 137.25-137.50. Безпосередній рівень опору знаходиться на 145,75-146,10, потім 146,55, 146,90-147,15, 148,45, 150,00 і, нарешті, максимум жовтня 2022 року 151,95.

Індекс споживчих цін (CPI) для регіону Токіо буде опубліковано в п’ятницю, 25 серпня. На наступний тиждень не заплановано публікацію інших значущих даних щодо стану економіки Японії.

КРИПТОВАЛЮТИ: як Ілон Маск обвалив «народний долар»

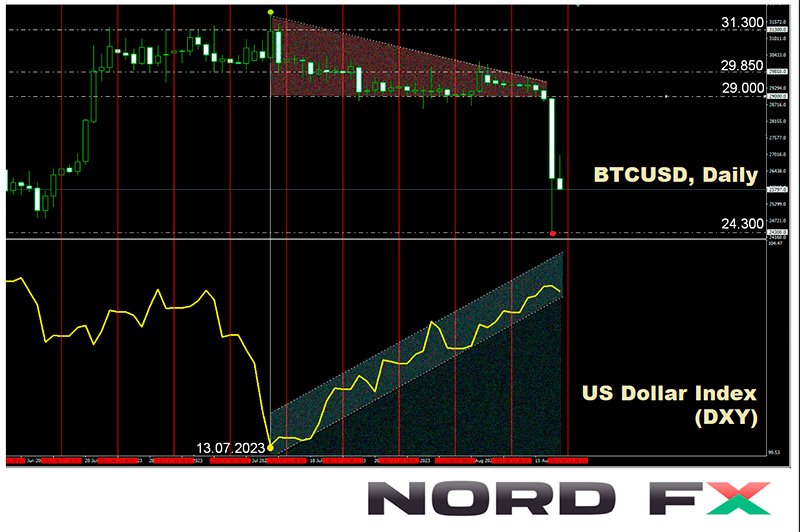

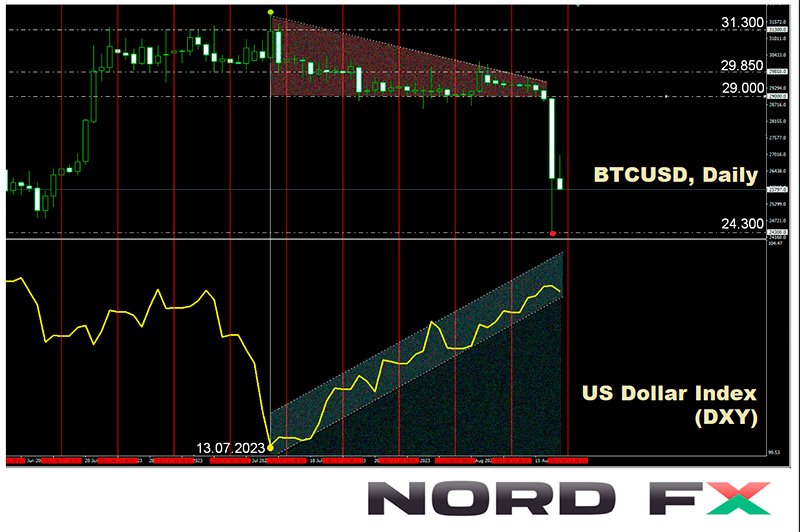

- З 14 липня головна криптовалюта та ринок цифрових активів у цілому перебувають під тиском зміцнення долара. Очевидно, що коли терези на шкалі BTC/USD нахиляються до долара, біткоїн стає легшим. Насправді, з 11 по 15 серпня здавалося, що ринок повністю забув про криптовалюти, а графік пари BTC/USD тонко розтягнувся із заходу на схід, торкаючись точки опори в 29 400 доларів.

Аналітики Glassnode тоді відзначили, що ринок цифрового золота досяг фази крайньої апатії та виснаження. Показники волатильності на початку тижня досягли рекордно низького рівня, а полоса Боллінджера скоротилася до 2,9%. Такі низькі рівні спостерігалися лише двічі в історії: у вересні 2016 року та січні 2023 року. «Ринку необхідно вжити заходів, щоб... зламати апатію інвесторів», — підсумували фахівці Glassnode.

Такі дії були вжиті, хоча не обов’язково в тому напрямку, якому віддали б перевагу інвестори. Перший крок стався ввечері 16 серпня, коли BTC/USD впав до 28 533 доларів. Ймовірно, це падіння було спровоковано публікацією протоколу липневого засідання Федерального резерву, який згадувався раніше. Але ця скромна невдача — це не кінець. Наступне значне падіння відбулося в ніч з 17 на 18 серпня. Його можна охарактеризувати як занурення в прірву, коли біткоїн досяг мінімуму в 24 296 доларів. Збій стався після того, як The Wall Street Journal з посиланням на нерозголошені документи повідомила, що SpaceX Ілона Маска ліквідувала свої активи BTC, що призвело до уцінки в криптовалюті на суму 373 мільйони доларів. Однак у звіті не уточнюється, коли саме SpaceX продала ці монети. Однак для розпалювання паніки на ринку такі деталі не потрібні.

Ще кілька подій також додали тиску на котирування. Наприклад, Федеральний суд США задовольнив апеляцію Комісії з цінних паперів і бірж (SEC) проти Ripple, поставивши під сумнів часткове рішення на користь Ripple місяць тому. Нинішній ряд судових позовів влади США проти основних бірж криптовалют залишається ще одним негативним впливом.

Падіння біткоїна потягнуло за собою весь крипторинок, що призвело до масової ліквідації відкритих маржинальних позицій. За даними Coinglass, протягом 24 годин були ліквідовані позиції понад 175 000 учасників ринку, в результаті чого збитки трейдерів перевищили 1 мільярд доларів.

Ситуація могла бути набагато серйознішою, якби не звіт Bloomberg про те, що SEC готується дозволити створення перших ф’ючерсних ETF для Ethereum. У результаті BTC/USD і ETH/USD відкоригувалися вгору, повернувшись до рівнів, які спостерігалися два місяці тому. Нагадаємо, ринок різко підскочив 15 червня після того, як BlackRock подала заявку на створення спотового Bitcoin ETF. Однак після недавнього падіння ці досягнення були практично знівельовані.

Чи варто очікувати подальшого падіння? Примітно, що трейдер і аналітик, знаний під псевдонімом Dave_the_Wave, відомий своїми точними прогнозами, попередив, що до кінця 2023 року біткоїн може впасти до нижньої межі своєї логарифмічної кривої зростання (LGC), що означає падіння приблизно на 38% від цьогорічного піку. За такого сценарію дно становитиме близько 19 700 доларів США.

Інший відомий трейдер Тон Вейс не виключив падіння BTC до $25 000 (що вже відбулося). У цьому випадку Вейс вважає, що існує висока ймовірність подальшого довгострокового падіння. З його точки зору, провідна криптовалюта «балансує на межі, і все виглядає похмуро». «Ціна має змінитися негайно, я маю на увазі – цього місяця. Ми не можемо дозволити собі ще один місяць зниження; інакше на ринку виникне паніка. Я не здивуюся, якщо BTC торгуватиметься нижче 20 000 доларів. Майнери можуть навіть почати розвантажувати свої активи, що є дуже нестабільним», – застерігає Вайс.

Раніше ми згадували іншого експерта, Майкла Ван Де Поппе, засновника венчурної компанії Eight, який спростував заяви про падіння ціни BTC до позначки в 12 000 доларів. Однак, на його думку, щоб біткоїн повернувся до активного зростання, йому потрібно подолати позначку в 29 700 доларів. Наступна значна ціль для монети – 40 000 доларів.

На відміну від Майкла Ван Де Поппе, Кевін Келлі, співзасновник і керівник відділу досліджень Delphi Digital, уже помітив ранні ознаки зростання. Однак це спостереження було зроблено до спаду 18 серпня. За словами Келлі, стандартний криптоцикл починається, коли біткойн досягає історичного максимуму (ATH), після чого йде падіння на 80%. Приблизно через два роки він повертається до попереднього рівня ATH і продовжує підніматися до нового піку. Ця послідовність зазвичай триває близько чотирьох років.

Келлі вважає, що ця закономірність не є випадковою, а відповідає «ширшому бізнес-циклу». Він зазначив, що пік цін на біткоїн часто збігається з виробничим індексом ISM, який зараз, здається, перебуває на завершальній фазі свого спаду. Нинішня ситуація нагадує Келлі динаміку ринку між 2015 і 2017 роками.

Він підкреслив, що два останні біткоїн-халвінги відбулися приблизно через 18 місяців після того, як актив досяг дна, і приблизно за сім місяців до того, як він досяг свого історичного піку. Наступний халвінг очікується в квітні 2024 року. Після чого, приблизно через півроку, за оцінками експертів, цифрове золото може досягти свого ATH. Однак Келлі попередив, що гарантій розгортання цього сценарію немає. Він також припустив можливість «хибного дна».

Подібний циклічний аналіз провів аналітик, відомий як Ігнас, прогнозуючи зростання ринку біткоїнів у 2024 році. Його розрахунок ґрунтується на моделі, яку основна криптовалюта демонструвала протягом багатьох років: 1. Падіння на 80% від ATH, найнижча точка рік потому (4 квартал 2022 р.). 2. Два роки для відновлення та досягнення попереднього піку (4 квартал 2024). 3. Ще один рік зростання цін, що веде до нового ATH (4 квартал 2025 р.).

За словами Ігнаса, у 2022 році криптоіндустрія зіткнулася з макроекономічними проблемами, але зараз ситуація покращується. Халвінг біткоїна вдвічі в квітні 2024 року може співпасти з глобальним сплеском ліквідності, сприяючи очікуваному зростанню. Крім того, нові сценарії використання біткоїна та запуск спотових Bitcoin ETF після схвалення SEC вплинуть на його ціну.

Згідно з опитуванням, проведеним популярним блогером і аналітиком, відомим як PlanB, 60% респондентів вірять, що бичачий ринок настане після халвінгу. Сам PlanB припускає, що на момент цієї події ціна BTC буде близько 55 000 доларів. Сигнали від його моделі прогнозування ціни біткоїна S2F натякають на потенційний рух монети до цієї цифри.

Роберт Кійосакі, інвестор і автор фінансового бестселера «Багатий тато, бідний тато» зробив ще один прогноз. «Біткоїн прямує до $100 тис.», — вважає Кійосакі. "Погана новина: якщо ринок акцій і облігацій впаде, ціни на золото і срібло різко злетять. Гірше, якщо впаде світова економіка. Тоді біткоїн коштуватиме мільйон, золото можна буде купити за 75 000 доларів, а срібло — за 60 000 доларів. Борг занадто великий. Кожен у біді", — написав Кійосакі. Але про всяк випадок додав: «Сподіваюся, я помиляюся».

Доречно для письменника, Кійосакі метафорично назвав золото та срібло «божими грошима», а біткоїн — «народним доларом». «Мені подобається біткоїн, тому що у нас є спільний ворог — федеральний уряд США, казначейство, Федеральна резервна система та Уолл-стріт. Я їм не довіряю. Якщо ви довіряєте, то збирайте долари, і ви отримаєте боргову розписку, " — сказав він.

Варто зазначити, що, на відміну від позиції Роберта Кіосакі, останнім часом багато інвесторів тяжіють до долара США, а не до «народної валюти». Вони вважають долар більш надійним активом-сховищем. Цей зсув очевидний при порівнянні графіків DXY і BTC. Під час цього огляду, увечері 18 серпня, ринок демонстрував певні ознаки стабілізації, коли BTC/USD торгувався на рівні близько 26 100 доларів. Загальна ринкова капіталізація криптовалют зазнала значного удару, ледь перевищивши психологічну межу в 1 трильйон доларів, зареєструвавшись на рівні 1,054 трильйона доларів проти 1,171 трильйона доларів лише тижнем раніше. Не дивно, що індекс Crypto Fear & Greed Index також знизився, перейшовши з нейтральної категорії до категорії страху, отримавши 37 балів, що є зниженням порівняно з 51 пунктом минулого тижня.

NordFX Analytical Group

Примітка: ці матеріали не є інвестиційними рекомендаціями чи інструкціями для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках ризикована і може призвести до повної втрати вкладених коштів.