EUR/USD: Ринок очікує зниження ставки ФРС

● В останній тиждень 2023 року ми опублікували наш глобальний прогноз по EUR/USD на наступний рік. Тепер, відійшовши від довгострокових прогнозів, ми повертаємося до наших традиційних щотижневих оглядів, які проводяться аналітичною групою NordFX вже більше десяти років.

Головною подією минулого тижня, безсумнівно, стали дані по інфляції в США. Дані, опубліковані в четвер, 11 січня, показали, що індекс споживчих цін (CPI) зріс на 3,4% в річному вимірі, порівняно з консенсус-прогнозом 3,2% і попереднім значенням 3,1%. У місячному вимірі споживча інфляція також зросла, склавши 0,3% проти прогнозу 0,2% та попереднього значення 0,1%. З іншого боку, базовий CPI, який виключає волатильні ціни на продукти харчування та нафту, знизився до 3,9% з попереднього значення 4,0% (у річному вимірі).

● Нагадаємо, що своїми "голубиними" висловлюваннями на грудневій прес-конференції голова ФРС Джером Пауелл створив враження, що він вже не є таким затятим борцем з інфляцією, яким здавався раніше. Це свідчить про те, що представники монетарної влади США тепер будуть гнучкіше реагувати на зміни цього показника. Отже, неоднозначні дані по CPI ще більше переконали учасників ринку в тому, що ФРС почне пом'якшувати свою політику до кінця першого кварталу 2024 року. За даними CME Fedwatch, ймовірність зниження ставки на 25 базисних пунктів у березні зросла до 68% з 61% до виходу статистики. Тим часом стратеги найбільшої банківської групи Нідерландів ING очікують значного ослаблення долара ближче до кінця другого кварталу: саме тоді, за їхніми прогнозами, пара EUR/USD почне своє ралі до 1,1500. До того часу, на їхню думку, валютний ринок залишатиметься досить нестабільним.

● Щодо Єврозони, то статистичні дані, опубліковані в понеділок, 8 січня, свідчать про те, що ситуація на споживчому ринку погана, але не настільки, як очікувалося. Роздрібні продажі показали зниження на -1,1% в річному обчисленні. Цей показник, хоча і перевищив попереднє значення -0,8%, виявився значно нижчим за прогноз -1,5%.

У цьому контексті заява члена правління Європейського центрального банку (ЄЦБ) Ізабель Шнабель виглядала досить яструбиною. Вона висловила думку, що індикатори економічних настроїв в єврозоні, ймовірно, досягли свого дна, в той час як ринок праці залишається стабільним. Шнабель також не виключила можливості м'якої посадки європейської економіки і повернення до інфляційної цілі 2,0% до кінця 2024 року. За її словами, це все ще досяжно, але вимагатиме від ЄЦБ збереження високої процентної ставки. Такий контраст між "яструбиною" позицією загальноєвропейського мегарегулятора та "голубиними" коментарями його заокеанських колег підтримав євро, не дозволивши парі EUR/USD опуститися нижче 1,0900.

● Дані по промисловій інфляції в США, опубліковані наприкінці робочого тижня в п'ятницю, 12 січня, також показали зниження цього показника, але сильного впливу на котирування це не мало. Індекс цін виробників (PPI) склав 1,8% в річному вимірі (прогноз 1,9%, попереднє значення 2,0%), а місячний PPI, як і в листопаді, зафіксував зниження на -0,1% (прогноз +0,1%).

Після виходу цих даних пара EUR/USD закрила робочий тиждень на рівні 1,0950.

Наразі думки експертів щодо найближчого майбутнього пари не дають чіткого напрямку, оскільки вони розділилися порівну: 50% проголосували за зміцнення долара, а 50% стали на бік євро. Індикатори технічного аналізу також виглядають досить нейтрально. Серед трендових індикаторів на D1 баланс сил між червоними та зеленими становить 50% на 50%. Серед осциляторів 25% стали зеленими, ще 35% - нейтрально-сірими, а решта 40% - червоними, причому чверть з них сигналізують про перепроданість пари. Найближча підтримка пари знаходиться в зоні 1,0890-1,0925, далі 1,0865, 1,0725-1,0740, 1,0620-1,0640, 1,0500-1,0515, 1,0450. Бики зустрінуть опір в діапазонах 1,0985-1,1015, 1,1185-1,1140, 1,1230-1,1275, 1,1350, 1,1475.

● Наступного тижня серед важливих економічних подій - публікація даних по індексу споживчих цін (CPI) в Німеччині у вівторок, 16 січня, та в Єврозоні в середу, 17 січня. Крім того, в середу вийде статистика про стан роздрібного ринку США. У четвер, 18 січня, вийдуть традиційні дані по первинних заявках на одержання допомоги по безробіттю в США. Того ж дня ми дізнаємося значення індексу ділової активності у виробничому секторі від ФРБ Філадельфії, а в п'ятницю опублікують індекс споживчих настроїв від Мічиганського університету. Крім того, трейдерам слід пам'ятати, що понеділок, 15 січня, є державним вихідним днем в США, оскільки країна відзначає День Мартіна Лютера Кінга-молодшого.

GBP/USD: фунт зберігає потенціал для зростання

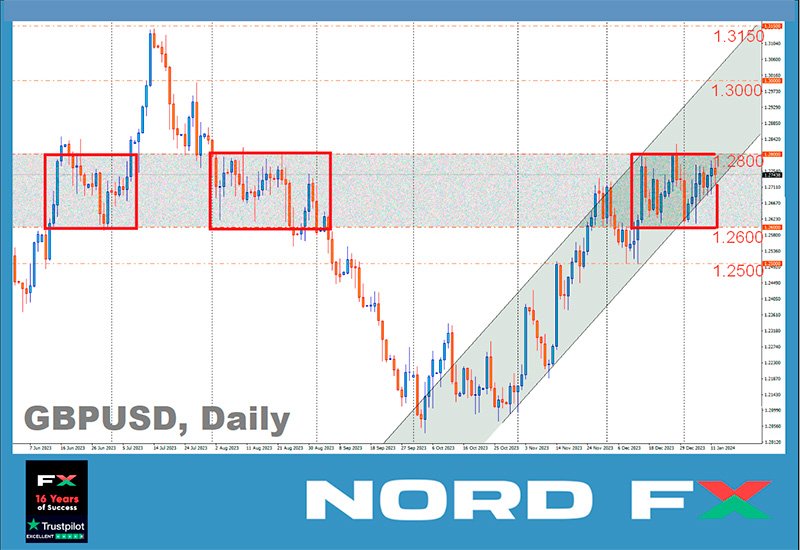

● Перед новорічними святами курс GBP/USD досягнув найвищого рівня з серпня 2023 року, сягнувши позначки 1,2827. Потім він впав більш ніж на 200 пунктів до нижньої лінії висхідного каналу і, відскочивши від неї, знову почав зростати. На момент написання цього прогнозу важко впевнено говорити про те, що фунт повернувся до стійкого висхідного тренду. Динаміку останніх чотирьох тижнів можна інтерпретувати як бічний тренд. Схожа картина, зокрема в зоні 1,2600-1,2800, спостерігалася в серпні. Тоді це був лише тимчасовий перепочинок перед тим, як падіння пари продовжилося з новою силою. Не виключено, що зараз ми спостерігаємо схожий сценарій, але зі знаком "плюс", а не "мінус". Якщо це так, то в першому кварталі ми можемо побачити GBP/USD в зоні 1,3000-1,3150.

● Минулого тижня британську валюту підтримали дані щодо інфляції в США та прогнози щодо "голубиного" розвороту Федеральної резервної системи. Офіс національної статистики Великобританії (ONS) також підтримав фунт, повідомивши в п'ятницю, 12 січня, що ВВП країни в листопаді зріс на 0,3% в місячному обчисленні, проти прогнозу в 0,2% і зниження на -0,3%, зафіксованого в жовтні. Крім того, обсяг промислового виробництва в листопаді зріс на 0,4% в місячному вимірі (прогноз 0,3%, попереднє значення - зниження на -1,2%). Водночас британський індекс FTSE 100 зріс на 0,8%, що відображає оптимістичні настрої на ринку та апетит його учасників до ризику.

● GBP/USD завершив тиждень на позначці 1,2753. На думку економістів Scotiabank, для збереження бичачого імпульсу фунту необхідно впевнено подолати опір в зоні 1,2800-1,2820. "Однак, - пишуть вони, - відсутність прориву в районі 1,2800 може почати втомлювати [учасників ринку], а цінові зміни за останній місяць все ще формуються як потенційно ведмежі".

Незважаючи на те, що фунт зберігає потенціал для зростання в середньостроковій перспективі, прогноз експертів на найближчі дні схиляється в бік долара. 60% з них проголосували за падіння пари, 25% - за її зростання, а 15% вважали за краще залишитися нейтральними. На противагу фахівцям, індикатори майже одностайно віддають перевагу британській валюті: серед осциляторів на D1 90% на боці фунта (при 10% нейтральних), а серед трендових індикаторів всі 100% вказують на зростання. Якщо пара рухатиметься на південь, то зустрінеться з рівнями підтримки і зонами на 1,2720, 1,2650, 1,2600-1,2610, 1,2500-1,2515, 1,2450, 1,2330, 1,2210, 1,2070-1,2085. У разі зростання вона зіткнеться з опором на рівнях 1,2785-1,2820, 1,2940, 1,3000, 1,3140-1,3150.

● На наступному тижні важливими датами є вівторок, 16 січня, коли буде опублікована значна порція даних з ринку праці у Великобританії. У середу, 17 січня, будуть опубліковані дані по індексу споживчих цін (CPI), а в п'ятницю, 19 січня, вийдуть дані по роздрібних продажах у Великобританії.

USD/JPY: CPI США випереджає CPI Японії

● Банк Японії (BoJ) розглядає можливість зниження прогнозу інфляції на 2024 фінансовий рік до рівня близько 2% у своєму наступному квартальному звіті, який має бути опублікований 23 січня. Про це повідомило агентство Jiji з посиланням на Reuters у четвер, 11 січня. Реальна заробітна плата в Японії впала на 3,0%. На тлі різкого уповільнення зростання зарплат індекс споживчих цін (CPI) в Токіо виявився нижчим за прогнози, знизившись з 2,7% до 2,4%. Інтерпретуючи ці дані, аналітики почали припускати, що Банк Японії може відкласти посилення своєї ультрам'якої монетарної політики. Слідуючи цій логіці, трейдерам було рекомендовано відкривати довгі позиції по парі USD/JPY.

Однак після досягнення піку 146,41 11 січня пара розвернулася і почала знижуватися: зниження інфляції в США виявилося набагато більш значущим для учасників ринку, ніж зниження інфляції в Японії. Той факт, що процентна ставка по єні залишиться на від'ємному рівні -0,1%, не є настільки принциповим. Важливіше те, що ставка по долару може скоро знизитися на 0,25%.

● Матіас Корманн, Генеральний секретар Організації економічного співробітництва та розвитку (ОЕСР), нещодавно заявив, що "Банк Японії має можливості для подальшого розгляду рівня жорсткості своєї монетарної політики". Втім, ми вже чули багато подібних розпливчастих заяв і думок. На наш погляд, набагато цікавіше представити технічний аналіз поточної ситуації, зроблений економістами французького банку Societe Generale.

"Вони пишуть, що USD/JPY різко відновилася після формування проміжного мінімуму в районі 140,20 в кінці минулого місяця. Вона повернулася до 200-денної ковзної середньої (200-DMA) і наблизилася до жовтневого мінімуму 146,60-147,40, який виступає в якості проміжної зони опору. Після невдалої спроби пробити 50-денну ковзну середню на рівні 146,41 у четвер, 11 січня, пара відступає, що свідчить про старт первинного відкату. "Буде цікаво подивитися, чи зможе пара утримати 200-денну ЅМАв районі 143,40. Невдача означатиме ризик чергового зниження до 140,20-139,60. Прорив вище 146,60-147,40 необхідний для підтвердження продовження відскоку [вгору]", - вважають в Societe Generale.

● USD/JPY завершила минулий тиждень на рівні 144,90. (Цікаво, що поточна динаміка повністю узгоджується з хвильовим аналізом, який ми обговорювали в нашому попередньому огляді). У найближчій перспективі 40% експертів очікують на подальше зміцнення єни, ще 40% - на користь долара, а 20% займають нейтральну позицію. Щодо трендових індикаторів на D1, то 60% вказують на північ, тоді як решта 40% дивляться на південь. Серед осциляторів 70% мають зелений колір (при цьому 15% знаходяться в зоні перекупленості), 15% - червоний, а решта 15% - нейтральний сірий. Найближчий рівень підтримки знаходиться в зоні 143,75-144,05, далі 142,20, 141,50, 140,25-140,60, 138,75-139,05, 137,25-137,50 і 136,00. Рівні опору розташувалися на відмітках 145,30, 146,00, 146,90, 147,50, 148,40, 149,80-150,00, 150,80, 151,70-151,90.

● На наступному тижні не очікується значних подій, що стосуються японської економіки

КРИПТОВАЛЮТА: День Х настав. Що далі?

● Те, про що багато хто давно говорив і мріяв, нарешті сталося. Як і очікувалося, 10 січня Комісія з цінних паперів і бірж США (SEC) схвалила пакет з 11 заявок від інвестиційних компаній на запуск спотових біржових фондів (ETF) на основі біткоїна. В результаті ETF від Grayscale, а також від Bitwise і Hashdex були допущені на біржу NYSE Arca. На Nasdaq запускаються фонди BlackRock і Valkyrie. На CBOE будуть розміщені ETF від VanEck, Wisdom Tree, Fidelity, Franklin Templeton, а також спільні фонди від ARK Invest/21 Shares та Invesco/Galaxy.

Всупереч очікуванням, одразу після схвалення, замість радісного сплеску, курс пари BTC/USD піднявся лише до $47 652. Причина такої стриманої реакції полягає в тому, що ринок вже встиг оцінити цю подію. Більше того, напередодні хакери зламали акаунт SEC в соціальній мережі X (колишній Twitter) і опублікували фейковий твіт про схвалення довгоочікуваних BTC-ETF. Ринок відреагував на цю неправдиву заяву зростанням курсу головної криптовалюти до позначки $48 000. Після спростування ціна знову впала, а 10 січня просто повторила те, що сталося напередодні.

● Важливо зазначити, що SEC не була особливо задоволена своїм рішенням про схвалення заявок. Перша заявка на створення спотового ETF була подана ще в 2013 році братами Вінклвоссами (Cameron & Tyler Winklevoss) і була відхилена в 2017 році. З того часу минуло близько шести років, але неприязнь регулятора до криптовалют залишилася, і нинішній дозвіл був наданий дещо неохоче і під тиском. Згідно з прес-релізом голови агентства Гері Генслера, рішення Комісії ґрунтувалося на постанові апеляційного суду за позовом Grayscale щодо перетворення трастового фонду в спотовий ETF. Суд виніс рішення на користь Grayscale, зазначивши, що SEC "не змогла належним чином обґрунтувати причини своєї відмови". Після цього зволікати зі схваленням подібних продуктів більше не було сенсу.

Однак 10 січня Генслер не стримався у своїй негативній оцінці. "Незважаючи на схвалення спотових BTC-ETF, - зазначив він у прес-релізі, - ми не підтримуємо біткоїн. Інвестори повинні враховувати численні ризики, пов'язані з біткоїном і продуктами, вартість яких прив'язана до криптовалюти. Біткоїн - це насамперед спекулятивний, волатильний актив, який також використовується для незаконної діяльності, в тому числі для вимагання викупу, відмивання грошей, ухилення від санкцій та фінансування тероризму. Сьогодні ми схвалили лістинг і торгівлю певними спотовими біткоїн-акціями на ETP, але ми не схвалили біткоїн", - підсумував глава SEC, даючи зрозуміти, що боротьба з цифровими активами ще далека від завершення.

● Говорячи про короткострокову перспективу, багато аналітиків не очікували значного ралі, вказуючи на $48 500 як ключовий рівень опору. Вони виявилися праві: після того, як 11 вересня BTC/USD пробив цей рівень, почався феномен "sell the news" - масове закриття ордерів на купівлю і фіксація прибутку. Як наслідок, ціна різко відкотилася назад. За даними Coinglass, загальна сума ліквідацій за всіма криптовалютними позиціями склала приблизно $209 млн.

Щодо довгострокового впливу запуску спотових біткоїн-ETF, то для повної оцінки потрібен час. Близько тижня необхідно для того, щоб фонди почали працювати на біржах, а дані про обсяги інвестицій очікуються приблизно в середині лютого. Якщо порівнювати з ETF на інші продукти, то за останні два роки в них було інвестовано приблизно $1,2 трлн. Через сім років після запуску у 2004 році ETF на фізичне золото ціна на цей метал зросла в чотири рази, і зараз у золотих ETF зберігається понад 100 мільярдів доларів.

Що стосується цифрового золота, то аналітики банку Standard Chartered вважають схвалення біткойн-ETF ключовим моментом для визнання цього активу. "Біткоїн, швидше за все, побачить зростання, подібне до зростання прив'язаних до золота біржових продуктів, - пишуть вони. "Але очікується, що це відбудеться за коротший період: не через сім-вісім років, як у випадку з золотом, а протягом одного-двох років, враховуючи швидку еволюцію криптовалютного ринку". Банк прогнозує, що до кінця 2025 року ціна біткоїна може сягнути $200 000. За оцінками Standard Chartered, до кінця 2024 року біржові фонди можуть утримувати від 437 000 BTC до 1,32 мільйона BTC, що еквівалентно притоку на ринок у розмірі 50-100 мільярдів доларів, створюючи значний ціновий імпульс для основної криптовалюти.

Венчурний інвестор Чамат Паліхапітія також висловлює схожу думку. Він вважає, що 2024 рік може стати знаковим для біткоїна. Мільярдер підкреслив, що схвалення численних спотових біржових ETF, які торгуються на біржі, ймовірно, "революціонізує BTC", що потенційно призведе до його широкого впровадження. Паліхапітія зазначив, що за такого сценарію до кінця 2024 року біткоїн може стати основним фінансовим інструментом у традиційній фінансовій мові.

● За даними CoinDesk, 40-денна кореляція між цифровим золотом та технологічним індексом Nasdaq 100 впала до нуля. Протягом останніх чотирьох років ця кореляція цін була позитивною, варіюючись від помірної (0,15) до сильної (0,8), досягнувши свого піку під час ведмежого ринку 2022 року. Зараз біткоїн повністю "відв'язався" від Nasdaq. Таке перезавантаження кореляції може свідчити про потенціал біткоїна як привабливого інструменту диверсифікації інвестиційних портфелів, що сприятиме зростанню його вартості.

Макростратег Генрік Зеберг також прогнозує феноменальний бичачий ринок у 2024 році. Він очікує, що динаміка цифрових активів цього року, зумовлена приходом нових гравців, буде "параболічною". "[Біткоїн] буде абсолютно вибухонебезпечним - він злетить вертикально вгору. Я думаю, що ми досягнемо ціни щонайменше $115 000. Це мій найконсервативніший прогноз. Рівень $150 000 також можливий, і я бачу потенціал для $250 000", - зазначає економіст.

Зеберг додав, що перші чотири місяці 2024 року можуть бути "неймовірно вражаючими" для крипторинку завдяки інституційним та традиційним інвесторам, які вийдуть на ринок після затвердження спотових біткоїн-ETF. Ті, хто пропустив перший або другий бичачий цикл, тепер скажуть: "О, я пропустив перші два рази, але я буду в цьому". Однак він вважає, що традиційні ринки стикаються з "найгіршим крахом з 1929 року", коли в США почалася Велика депресія.

Відомий аналітик PlanB вважає, що ціна біткоїна незабаром може сягнути від 100 000 до 1 мільйона доларів. Він пояснює, що не очікує падіння ціни BTC, оскільки рівень його впровадження наразі становить лише 2-3%. Згідно з логістичною S-подібною кривою організаційного розвитку та законом Меткалфа, зниження прибутковості активів не варто очікувати, поки рівень прийняття нижче 50%. Тому, на думку аналітика, "головна криптовалюта налаштована на експоненціальне зростання ще на пару років".

● Дійсно, поряд з оптимістами є чимало тих, хто прогнозує тенденцію до зниження. Ми обговорювали деякі з цих поглядів два тижні тому в спеціальному огляді під назвою "Прогноз 2024: Біткоїн вчора, завтра і післязавтра". Наразі варто відзначити нещодавню заяву телеведучого і засновника хедж-фонду Cramer & Co. Джима Крамера. Він стверджував, що біткоїн досяг свого піку і подальшого зростання не варто очікувати. Ця заява була зроблена в той момент, коли біткоїн перевищив позначку в 47 000 доларів. Спостерігаючи за поведінкою біткоїна 11-12 січня, виникає питання: "Чи міг Джим Крамер мати рацію?"

Станом на вечір 12 січня, коли був написаний цей огляд, BTC/USD переживає значне падіння, торгуючись в районі 43 000 доларів. Загальна ринкова капіталізація крипторинку становить $1,70 трлн, порівняно з $1,67 трлн тиждень тому. Індекс страху та жадібності біткоїна за тиждень знизився з 72 до 71 пункту і залишається в зоні жадібності.

● На відміну від біткоїна, провідний альткоїн продемонстрував набагато більш вражаюче зростання минулого тижня. Стартувавши з рівня $2 334 10 січня, 12 січня ETH/USD досяг тижневого максимуму в $2 711, продемонструвавши зростання на 16%. Цікаво, що цей сплеск відбувся після заяви голови SEC, який підкреслив, що позитивне рішення регулятора стосується виключно біржових продуктів, заснованих на біткоїні. Гері Генслер уточнив, що це рішення "жодним чином не свідчить про готовність затвердити стандарти лістингу для криптоактивів, які є цінними паперами". Варто зазначити, що регулятор досі розглядає лише біткоїн як товар, а "переважну більшість криптоактивів вважає інвестиційними контрактами (тобто цінними паперами)". Тому сподівання на швидку появу спотових ETF з Ethereum та іншими альткоїнами є безпідставними.

Однак на цьому досить похмурому тлі ETH раптово злетів. Реакція ринку дійсно незбагненна. Однак до кінця п'ятниці, 12 січня, Ethereum слідом за біткоїном пішов на спад, зустрівши суботу в зоні $2 500.

Аналітична група NordFX

Примітка: Ці матеріали не є інвестиційними рекомендаціями або керівництвом для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках є ризикованою і може призвести до повної втрати вкладених коштів.